Personal Risk and Wealth Management

从前,一般人对人寿保险的印象,就是尝试谈论令人忌讳的死亡。社会的进步,急速的生活节奏,工作和工作压力排山倒海而来,死亡的忌讳早已被淡化,新一代对人寿保险的印象,又变得是“有钱都怕无命享”的当下主义。

曾陪伴至亲经历的死亡都会明白,面对死亡,最可怕不是恐惧,而是面对临终一刻的遗憾和牵挂。遗憾着没有做自己想做的事,牵挂着未完的心願。道别时,有人会拿出床下底的饼干罐、银行保险箱的珠宝首饰、律师楼存放的楼契、实物股票证书等等,逐一挚诚馈赠。那么,为什么需要人寿保险 ?

遗产涉及已故债务人还清的债项, 遗产受益人并无为已故债务人偿债的义务,但遗产执行人有义务按遗产承办署“知会备忘”,先行扣除债务人生前的债务后,才将遗产余额分给遗产受益人。

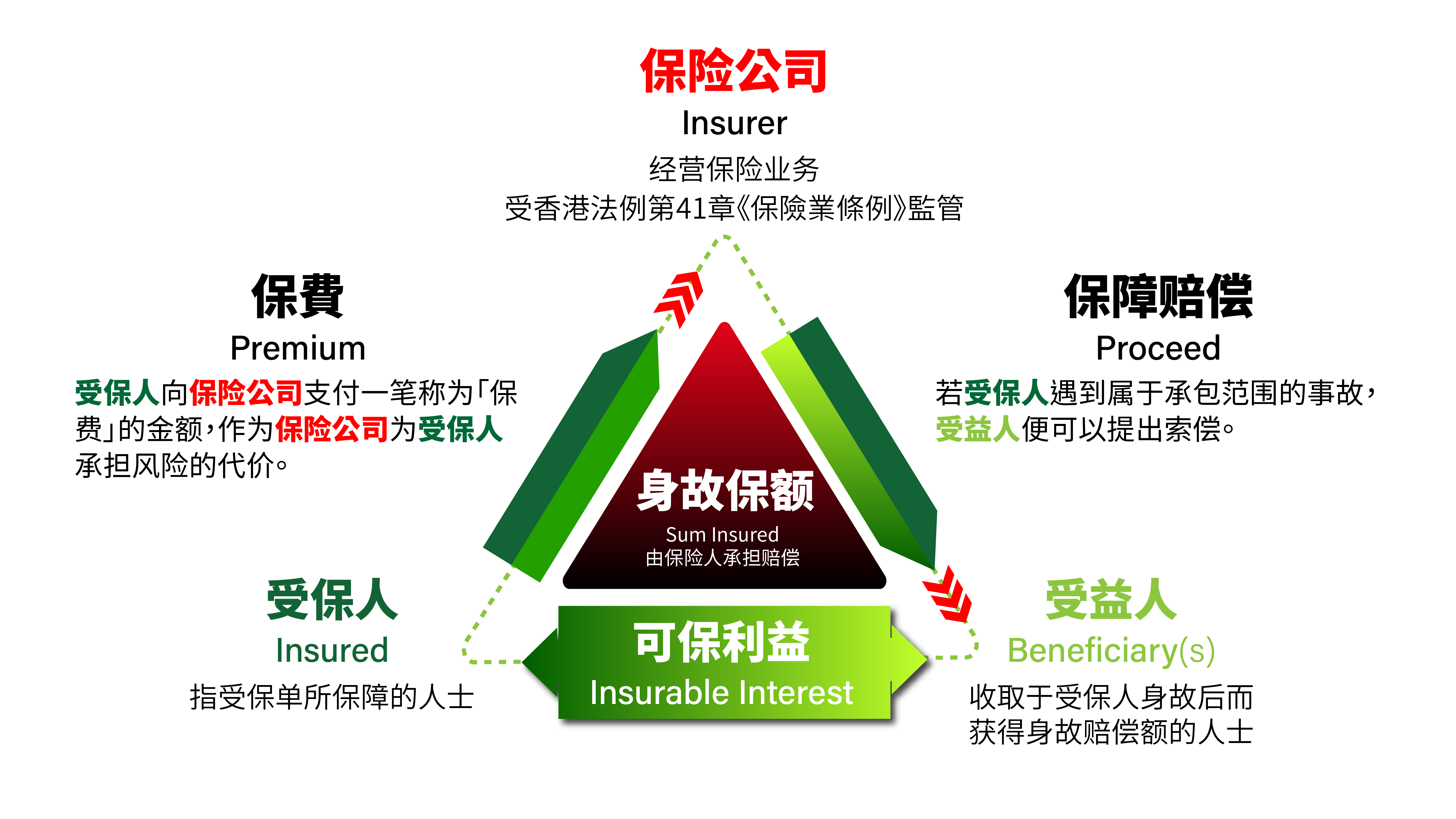

保险公司签发一份人寿保单前必须确定可保利益是否成立。 保单内是否确立可保利益 ?

| 保单持有人 | 保单持有人指拥有本保单的人士,如保险公司的记录所示。 |

|---|---|

| 受保人 | 受保人指受保单所保障的人士。除非本保障计划表或任何附加的修订文件内另名保单持有人为其他人,否则受保人为本保单的保单持有人。 |

| 受益人 | 受益人乃于保险公司的记录中,由保单持有人或受保人所指定收取于受保人身故后而获得身故赔偿额的人士。受益人亦可分为不同类别,例如第一受益人及第二受益人,将厘定赔偿的先后次序。 |

| 不可更改的受益人 | 受益人被指定为不可更改的受益人,任何更改都必须获得该不可更改受益人的同意。如在受保人身故时,并无指定的受益人,保险公司会将保单金额赔偿予客户或拨入客户的遗产内。 |

| # | 赔偿方式 | 注解 |

|---|---|---|

| 1 | 一笔过 | 如受保人身故时,身故保障是以一笔过方式同赔偿予受益人。如受益人为一间机构,公司,合伙人或信托人,所选择的赔偿方式须经保险公司同意。 |

| 2 | 定期赔偿 | 经保险公司同意后,将按受保人身故前指定的期间内,每月地支付相同数目的赔款予受益人。每次赔款的数额将视乎赔偿总额,所选择的期限及利率。利率的厘定由保险公司在首次付款到期时為準。 |

| 3 | 固定数目赔偿 | 每月的支付数额为受保人和保险公司同意之固定数额,未来支付的赔款的利息将会每月拨入结余中,赔款存放利率由保险公司厘定,付款将会继续直至全部赔偿为止。最后一次的赔偿将会是结余的数目。 |

| 4 | 最低数额 | 如赔偿予每位受益人的数额少于5,000美元或以本保单之货币计算的同等数值,保险公司将以一笔过方式缴付。如每次支付数额少于50美元或以本保单之货币的同等数值,保险公司有权以较疏的次数支付款额。 |